Unsere Highlights

Günstigerprüfung für Teilzeitkräfte

Sollte bei einer Teilzeitkraft der BU-Grad von 50 % nicht erreicht werden, greift die Günstigerprüfung. Hierbei wird geprüft, ob die Teilzeitkraft ihre Tätigkeit noch für drei Stunden täglich ausüben kann oder könnte. Ist dies nicht der Fall, erbringen wir die vereinbarten Berufsunfähigkeitsleistungen.

Akuthilfe

Ihr Kunde/Ihre Kundin erhält eine Akuthilfe in Höhe der vereinbarten monatlichen BU-Rente für eine Dauer von 18 Monaten, wenn bei ihm eine der definierten schweren Krankheiten diagnostiziert wurde (z. B. Krebs, Herzinfarkt oder Schlaganfall). Der Leistungsanspruch endet nicht, auch wenn sich der Gesundheitszustand innerhalb dieser Zeit verbessert.

Verlängerungsgarantie

Die Versicherungs- und Leistungsdauer kann verlängert werden, wenn in der Deutschen Rentenversicherung oder den berufsständischen Versorgungswerken die Regelaltersgrenze erhöht wird. Die Verlängerung ist um die Zeitspanne möglich, um die auch die Regelaltersgrenze erhöht wurde – maximal um fünf Jahre.

BUprotect hilft bei finanziellen Engpässen

Wenn es finanziell mal eng wird, kann Ihre Kundschaft den Beitrag bis zu 36 Monate lang auf 5 Euro monatlich reduzieren – z. B. während Mutterschutz, Elternzeit, Arbeitslosigkeit, Kurzarbeit, Sabbatical oder annerkannten Vollzeitweiterbildungen. So können im Leistungsfall 70 % der ursprünglich vereinbarten BU-Rente ausgezahlt werden.

Umfangreiche Nachversicherungs-garantien

Ihr Kunde/Ihre Kundin kann die vereinbarte BU-Rente ohne erneute Gesundheitsprüfung erhöhen innerhalb der ersten fünf Jahre oder bei bestimmten Ereignissen wie z. B. Heirat, Geburt eines Kindes, Abschluss einer anerkannten beruflichen Qualifikation, Gehaltsanpassung usw.

Wissenswertes im Detail

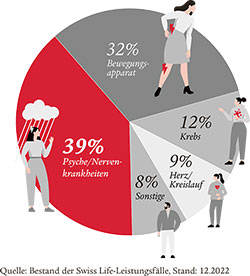

Was sind die häufigsten Ursachen für Berufsunfähigkeit?

Statistisch gesehen ist heute schon jeder Vierte von einer Berufsunfähigkeit betroffen. Die Ursachen dafür sind vielschichtig. Auffällig ist, dass die psychischen Erkrankungen seit Jahren zunehmen und bereits heute den größten Anteil der Berufsunfähigen ausmachen.

Zusätzliche Vorsorgebausteine

Die AU-Rente dient als Überbrückung bis vom Versicherten ein BU-Leistungsantrag gestellt wird oder bis die Leistungsfallprüfung abgeschlossen ist. Sie ist eine separate Leistung – unabhängig davon, ob eine Leistung aufgrund einer BU beantragt wird. Denn auch wenn keine BU vorliegt, also der BU-Grad von 50 % nicht erreicht wird, erhält Ihr Kunde eine AU-Rente.

AU-Rente auch rückwirkend

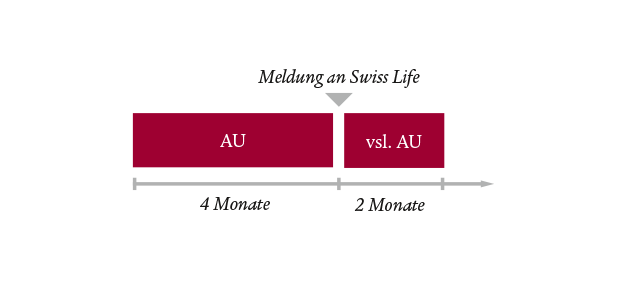

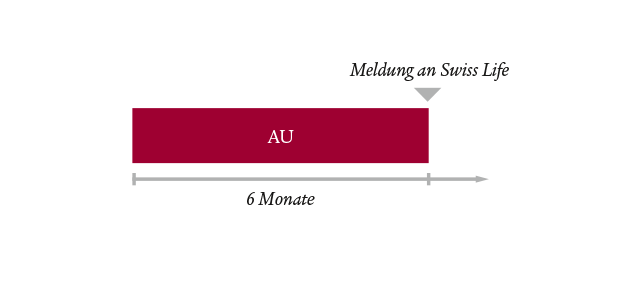

In jedem Falle erhält Ihr Kunde rückwirkend ab Eintritt der Arbeitsunfähigkeit die AU-Rente – auch in den folgenden Beispielfällen:

Beispiel 1: Ihr Kunde ist seit vier Monaten arbeitsunfähig. Erst hiernach erfolgt die Meldung an Swiss Life und er wurde für weitere zwei Monate krankgeschrieben.

Beispiel 2: Ihr Kunde ist bereits seit sechs Monaten arbeitsunfähig und meldet seine Arbeitsunfähigkeit an Swiss Life erst danach.

Wann leistet die Schwere-Krankheiten-Option?

Die Schwere-Krankheiten-Option ist eine Zusatzversicherung. Im Falle einer schweren Erkrankung schützt sie mit einer Kapitalleistung vor den finanziellen Folgen. Der Leistungsfall tritt bei den folgenden aufgeführten Krankheitsbildern ein:

Was ist das Besondere daran?

Die Leistung der Schwere-Krankheiten-Option ist in Höhe der 12-, 24- oder 36-fachen garantierten BU-Rente abschließbar. Bei Eintritt und Anerkennung einer schweren Krankheit besteht der Versicherungsschutz fort. Je Krankheit kann der Versicherungsschutz einmalig geltend gemacht werden.

Krankentagegeld als Zusatzschutz

Wenn Ihr Kunde mehr als sechs Wochen krankgeschrieben ist, bekommt er vom Arbeitgeber kein Gehalt mehr. Hier greift dann die Krankentagegeldabsicherung, bei der ein Auszubildender sein Nettoeinkommen mit einem Krankentagegeld von bis zu 30 Euro absichern kann. Studenten erhalten gar kein Krankengeld durch die Krankenkasse. Sie können eine Krankentagegeldabsicherung in Höhe von 15 Euro abschließen. Voraussetzung ist bei beiden ein Eintrittsalter von 18 Jahren.

„care“-Option

Bei Pflegebedürftigkeit während der Versicherungsdauer leisten wir aus der BU-Absicherung eine monatliche BU-Rente. Besteht die Pflegebedürftigkeit nach Ablauf der Hauptversicherung weiterhin, greift die „care“-Option. Diese sorgt dafür, dass der Kunde die BU-Rente wegen Pflegebedürftigkeit solange bekommt, wie die Pflegebedürftigkeit besteht.

„care“-Option plus

Die „care“-Option plus erbringt die gleichen Leistungen wie die „care“-Option. Tritt aber der Pflegefall bereits während der Leistungsdauer der Hauptversicherung ein, wird eine zusätzliche Pflegerente gezahlt. Durch diese „zweifache“ Rente während der Leistungsdauer können Einkommensverluste und zusätzliche Pflegekosten leichter abgefedert werden. Besteht die Pflegebedürftigkeit über die Leistungsdauer des Hauptvertrages hinaus fort, wird die Pflegerente für den Kunden ebenfalls weiterbezahlt.

Anschluss-Option

Die Anschluss-Option bietet Ihrem Kunden einmalig die Möglichkeit, zu einem Optionszeitpunkt oder zum Ende der Versicherungsdauer eine selbstständige Pflegerentenversicherung mit einem zu diesem Zeitpunkt allgemein verkaufsoffenen Tarif abzuschließen.

Der Vorteil: Bis zur Höhe der zuletzt garantierten BU-Rente führen wir dabei keine erneute Gesundheitsprüfung durch